専従 者 給与 いくら が 得

https://snoopykleuterskool.co.za/

biomek fx manual

得する専従者給与の支給額の決め方 | コラム | なほ税理士事務所・みやび相続支援機構

stufe a legna idro

badania po angielsku

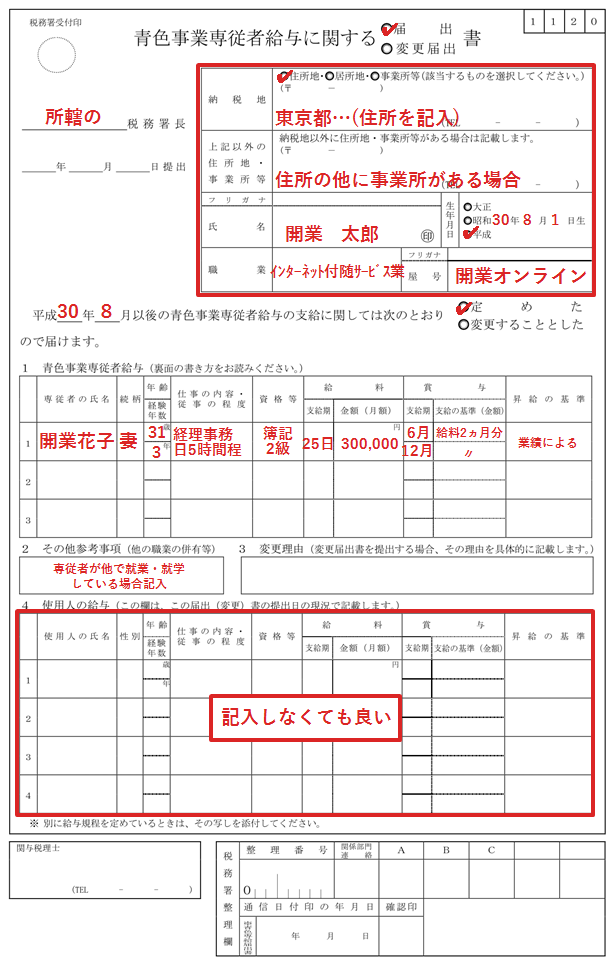

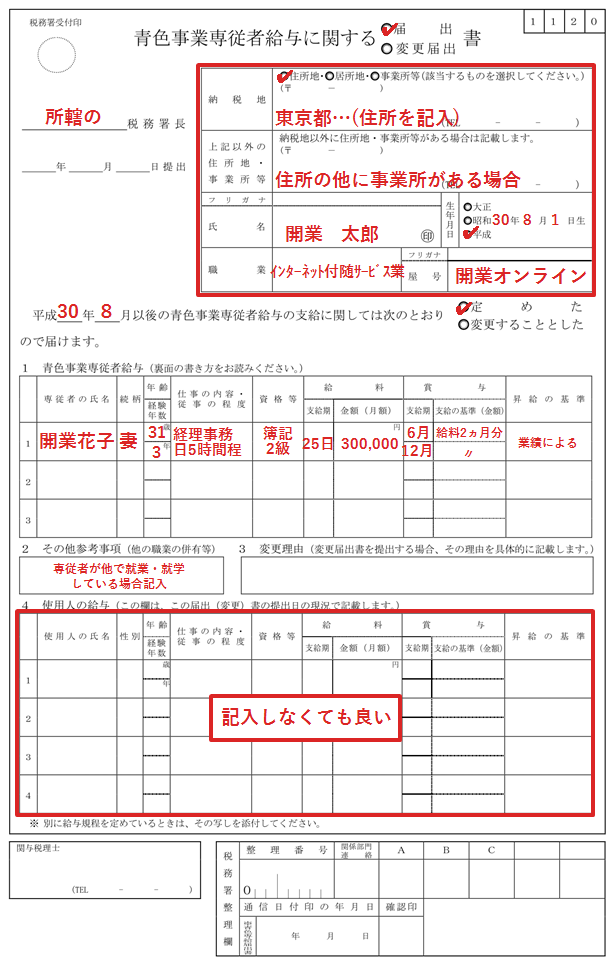

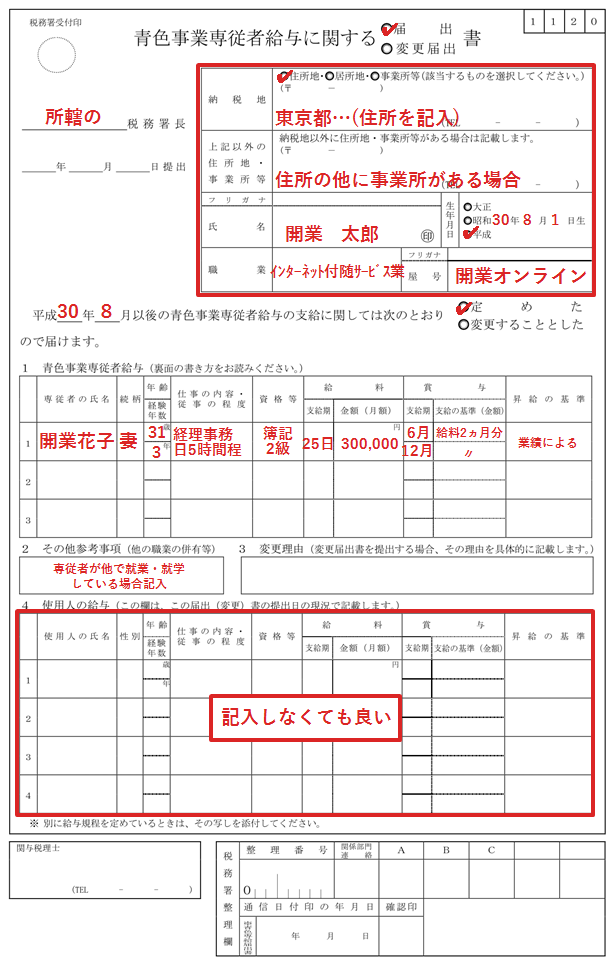

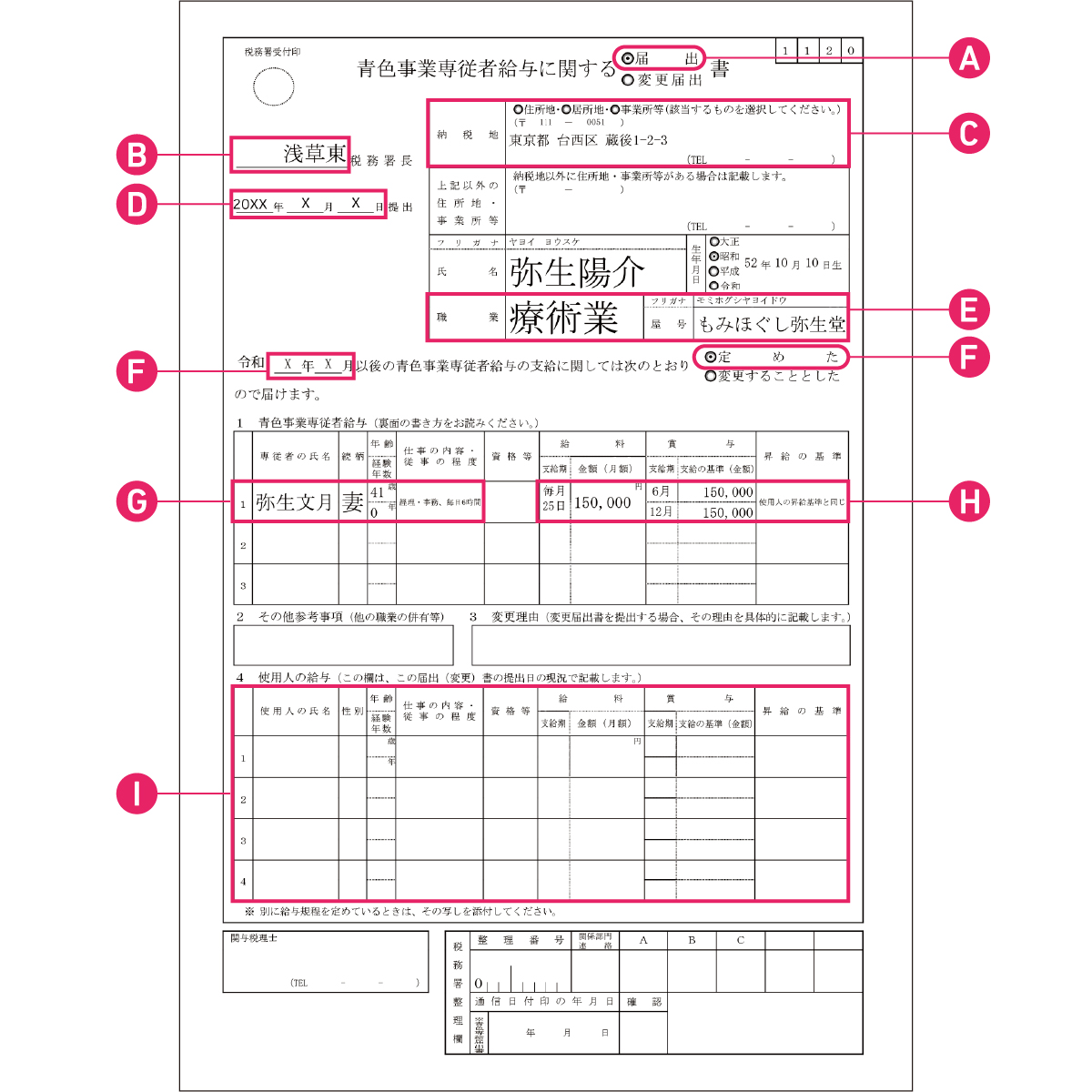

. 専従者給与の決め方の手順. これまでのポイントを踏まえて、決め方の手順を見ていきましょう。 専従 者 給与 いくら が 得. 専従者給与の届出で申請した支給額を確認する. 1の金額の範囲内で、年間38万円以上を目安に金額を仮決めする. 2の仮決めした金額で個人事業主のもうけを .. 青色専従者の給与、いくらにすると「お得」?|行政書士法人 全国理美容コンサルティング. こんにちは! 今日は「青色専従者給与」についてお話します。 独立開業した個人事業主の方や、これから開業しようという方は、毎日が試行錯誤の連続で、聞いたこともない制度や知識に触れることも増えますよね。 その中でも、開業した先輩から「配偶者や家族を青色専従者にするとお得だ .

tempat menarik di tanjung piai

cerita lucah dukun

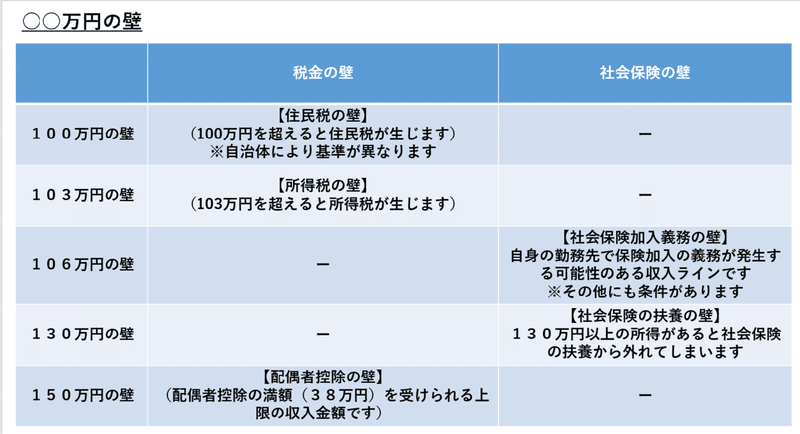

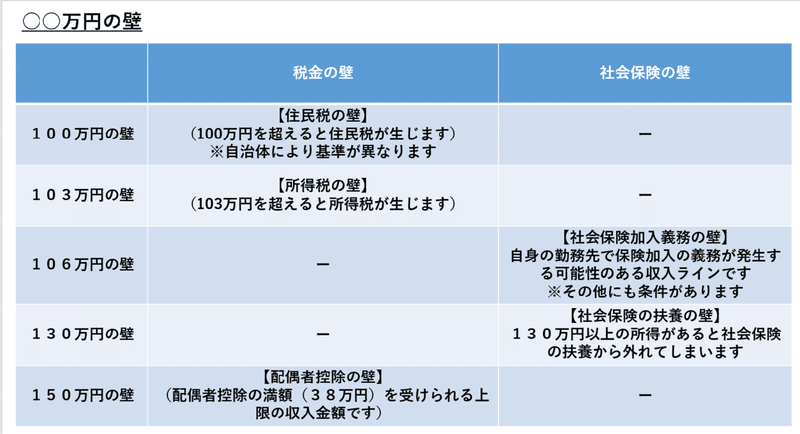

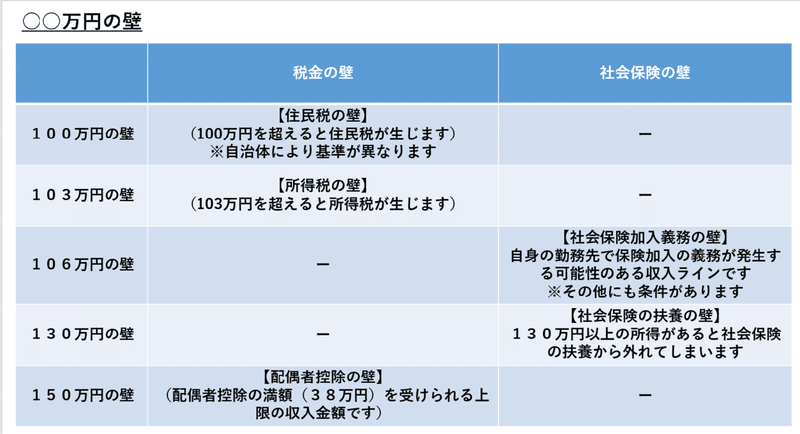

. 専従者給与はいくらまで設定できる?専従者給与の適用要件や支給額の決定方法を紹介 ‐ 不動産プラザ 専従 者 給与 いくら が 得. 例えば、専門的な業務を青色専業専従者がこなし、それ以外の業務を配偶者やその親族がこなすとなれば、支給する額は10万円にも満たない額にするのが適切です。. 無論、支給額が10万円を超える額を支払っても問題ありませんが、受け持つ業務内容につい .. 青色事業専従者給与額の決め方。いくらが損しない金額なのか考える。 | ビジネス幼稚園. 青色事業専従者給与:年収100万円未満の場合. 定番なのが、 月額8万円 という金額。 これは、 年間100万円 という税金の壁を超えない為。 税金の壁は、 所得税の壁103万円( 基礎控除48万+給与所得控除55万 )と、 住民税の壁100万円( 非課税限度額45万+給与所得控除55万 )。 専従 者 給与 いくら が 得. 青色申告の専従者給与 家族への給与支払いで節税効果を高める方法 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計ソフト .. 例えば、青色申告者が1,000万円の収入を得ている場合、青色専業専従者給与が300万円であっても、業務内容に妥当性があれば認められる可能性があります。 しかし、青色申告者の収入が600万円程度ですと、青色専業専従者の給与を300万円とするのはバランス .. 専従者給与の上限はいくらまで?適用要件や金額の変更方法についても - 川村会計事務所|大阪・堺の税理士事務所. ここでは、専従者給与でよくある質問についてまとめてみました。 専従 者 給与 いくら が 得. 専従者給与はいくらまで?

ラーメン 味 心 あ じしん

port de ndayane recrutement 2022

上限は?. 特に上限は定められていません。 専従 者 給与 いくら が 得. しかし、前述したように明らかに業務に見合っていない場合は経費として認められないことがあります。

専門性を .

изправи се мутри вън листи

procla

. 専従者給与の節税シミュレーションをしてみよう!検討すべき適用条件やメリット・デメリットも解説. 専従者給与の節税シミュレーション

plan d eau de vieure

boronkay kréta

. 専従者給与を支払うことで、家族全体で見た時に節税が可能となります。. そこで、事業主の所得金額と専従者に対する給与の額から、どれくらいの節税が可能なのか、実例をあげてご紹介していきます。. ①事業主の .. 青色専従者給与は、いくらがお得?節税効果が最大になる金額設定を解説します - YouTube. 青色専従者給与は、8万円程度で支払われていることが多い印象があります。しかし、節税目的であれば、もう少し金額を高くしたほうが効果は . 専従 者 給与 いくら が 得. 専従者給与とは?青色事業専従者や控除を受ける条件についても解説 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計ソフト .. 専従者とは、事業主の元で働いている家族従業員のことです。たとえば、家族の父親にあたる者が商店等のビジネスオーナーである場合、その配偶者や子供が従業員として働いていれば、税制上「専従者」と呼ばれます。 また、専従者に支払われる給与のことを「専従者給与」と呼びます。

palilleria de madera

14 napos időjárás előrejelzés miskolc

. No.2075 青色事業専従者給与と事業専従者控除|国税庁 専従 者 給与 いくら が 得

事業専従者控除 専従 者 給与 いくら が 得. (1)事業専従者控除額は、次のイまたはロの金額のいずれか低い金額です。 専従 者 給与 いくら が 得. イ 事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者一人につき50万円

ロ この控除をする前の事業所得等の金額を専従者の数に1を足した数 .. 個人事業主が青色事業専従者給与で最大の節税効果を得る3つの理由を解説. 目次. 1 所得600万円の場合で青色事業専従者給与を月額25万円な節税額

ο αλαντιν και ο βασιλιασ των κλεφτων

heydər əliyevin ad gününə aid şeirlər

. 2 青色事業専従者給与を月額8万円以上で節税できる3つの理由. 2.1 所得税率を下げることができる理由. 2.2 事業税を回避できる理由 専従 者 給与 いくら が 得. 2.3 給与所得控除額で経費枠が生まれる理由. 3 青色事業 .. 専従者給与・専従者控除とは?適用要件、手続方法から節税を最大化するポイントまで徹底解説 | ワースタ. 税金・確定申告 確定申告 2021.04.01. 専従者給与・専従者控除とは?. 適用要件、手続方法から節税を最大化するポイントまで徹底解説. 専従者給与や専従者控除という仕組みをご存知でしょうか。. 今回は節税に有効な専従者給与と専従者控除について、注意 .. 専従者給与とは?家族に支払った給与を経費にできる節税方法|freee税理士検索. 白色申告の事業専従者控除制度を利用すれば、配偶者なら年間86万円、それ以外の親族なら年間50万円が必要経費として認められるわけですから、月3万円程度の給与なら、専従者にしないで配偶者控除を受けたほうがお得ということになります。. 青色専従者給与はいくらまでがお得?デメリットはあるの? - 滋賀経理事務代行.com 専従 者 給与 いくら が 得. 青色専従者1人あたりの年間最高給与額(いくらまでお得か)は、「青色申告者の年間所得額÷(青色専従者の人数+1)」の金額です。 例えば年間所得額が300万円で、青色専従者が2人なら青色専従者給与は年間100万円、1人であれば1人あたり年間150万円です。. 青色事業専従者給与と事業専従者控除の違いや届出手続、家族の条件まで解説 | マネーフォワード クラウド. この記事では、青色事業専従者給与と事業専従者控除の違いや、それらを適用するための条件と届出手続きについて解説しています。通常、個人事業主が家族に支払った給料は経費にできませんが、青色申告事業納税者が経営する会社で働く生計を共にしている配偶者やその他の親族に支払う .. 専従者給与とは?青色・白色の違いや青色申告の専従者給与について | みんなの税理士相談所. 青色申告者に1000万円の収入を得ている場合、専従者給与が300万円を支払っていても業務内容に妥当性があれば認められます。 しかし、収入が600万円程度なのに、専従者給与を300万円支払っているとなるとバランスが悪くなってしまいます。

cost for a neck lift

cavella

. 「専従者」とは?「専従者給与」や「専従者控除」制度の基礎知識 | 税理士コンシェルジュ. 専従者給与とは、個人事業主やフリーランスの方が、一緒に生活している配偶者や家族が事業に従事する場合に支払われる給与のことです。. 個人事業主やフリーランスの方が家族従業員に給与を支払う場合、税法上では、家族への給与は、ひとつの収入の .. 【数万円の差が!?】自営業の「専従者給与」と「配偶者控除」。どちらを使えば節税になりそう? | 年収 | ファイナンシャルフィールド. 自営業(フリーランス)で働いている人に家族や配偶者がいる場合、税金の控除に使えるのが「専従者給与」と「配偶者控除」です。 本記事では、どちらを使えばいくら節税になるのか、試算を交えて解説します。. 専従者給与ってなに?家族を従業員にするメリットは?わかりやすく解説 | Airレジ マガジン 専従 者 給与 いくら が 得

専従者給与の仕組みと目的は? 専従者給与は、配偶者や親族など家族に対する給与ですが、原則として必要経費にはなりません。ただし、所得税法では要件を充たす場合のみ必要経費として認めています。この要件や専従者給与によるメリット、具体的な手続き、また「新型コロナウイルス .. 専従者給与8万円を支払って節税した気になっていませんか | 1972~千葉県四街道市の「まちの税理士」のブログ~

quante ore mancano a capodanno 2024

how much is samsung a13 in uganda

. Tweet 専従 者 給与 いくら が 得. 個人事業主で配偶者に専従者給与を支払っている人も多くいることでしょう。 専従 者 給与 いくら が 得. 配偶者自身に税金がかからないように月8万円を支払って、節税になったと思っている人はいないでしょうか。

6 mart 2008-ci il tarixli 719 nömrli

. 事業主自身と配偶者を合わせた税額を少なくしたいのであれ . 専従 者 給与 いくら が 得. いくらが正解?【専従者給与】家族への給与で節税する方法を解説! - YouTube. 専従者給与をうまく活用して節税しましょう。青色申告の場合上限の制限はないですが、世の中の一般的な給与体系の範囲内にしましょう☝️ .. 専従者とは?事業を手伝う親族が認められる要件など【個人事業の確定申告】. 親族が専従者として給与を得たら、その親族については「配偶者控除」や「扶養控除」を受けられなくなってしまいます。大方のケースで専従者になったほうが得になりますが、給与をほとんど支給していない場合は損になることもあります。. 専従者控除(専従者給与)によって「配偶者控除」や「扶養控除」が受けられなくなる?. 配偶者や扶養親族が、事業の専従者として給与をもらう場合、事業主はその人についての配偶者控除や扶養控除が受けられなくなります。こういった控除の対象になる親族には「青色申告専従者 or 白色専従者ではないこと」という要件があるからです。.